開業のためにさまざまな費用を支払う必要がありますが、それらは開業費として計上することで節税を期待できます。

節税によって増えた資金を運転資金に充てることもできるという大きなメリットがありますが、特にこれから初めて起業する方は開業費をどのように考えれば良いのかわからないのではないでしょうか。

今回は開業費の概要や創立費との違い、個人事業主と法人別の開業費が認められる範囲・認められない範囲を解説していきます。

未経験から年間経常利益4,000万円以上のクライアントも!

GLUG(グラッグ)では障害福祉・飲食の領域で開業から経営改善をトータルで支援しています。段階に応じたサポートをご提供し、支援実績は1,000社以上。 無料にて今までの実績や収支シミュレーション、店舗の見学をおこなっておりますのでお気軽にご相談ください。

\検討中でもOK!/

無料プロに相談する\福祉ビジネスが安定する仕組みを公開/

無料高収益の仕組みを確認する今すぐ疑問を解決したい方はこちら

03-6441-3820

[受付時間] 平日10:00-19:00

開業費とはどんな費用?

開業費(開業準備費)とは、事業開始前にかかる費用のことです。繰延資産として扱われ、任意で償却が可能です。

開業費には、主に以下の種類があります。

- 広告宣伝費

- 名刺・印鑑の作成費

- 賃借料

- 設備導入費

- 市場調査費など

詳しくは後述しますが、個人事業主と法人では開業費として計上できる種類が異なるので、注意しましょう。

開業費と創立費との違いは?

開業費と類似した言葉に創立費がありますが、どのような違いがあるのかわからない方もなかにはいるのではないでしょうか。

会計基準や税法で明確に定義されているわけではありませんが、創立費は会社を設立するまでに発生した費用のことです。

一般的には、主に以下の費用が創立費に分類されます。

- 定款の認証手数料

- 印鑑証明書の発行手数料

- 登記の際の印紙代

- 銀行口座の開設手数料

- 司法書士など専門家への報酬

- 設立前の事務所賃借費など

創立費はあくまで法人の勘定科目であり、個人事業主は開業に関わる費用をすべて開業費として計上します。

操延資産として償却可能

開業費は経費として開業年度にその全額を経費として計上できますが、節税したい場合は操延資産として償却すると良いでしょう。

開業費は開業するために支払った費用ではあるものの、一旦は経費ではなく、繰延資産という科目に当てはめることもできます。

繰延資産とは支出の効果が1年以上に及ぶ資産のことであり、一旦は資産として処理・毎年少しずつ経費にする償却をおこないます。

「開業費を支払ったからこそ事業を継続できているため、開業年度だけの経費にはならない」という考え方に基づいており、繰延資産として償却することで大きな節税効果を期待できます。

また繰越資産における償却には、均等償却と任意償却(一時償却)の2種類があり、それぞれ以下の違いがあります。

【均等償却】

定められた償却期間の中で均等に配分する方法です。

【任意償却】

定められた償却期間の中であれば、自由に金額を決めて償却できる方法です。

任意償却であれば赤字になりやすい初年度は償却せず、黒字化できた年度に経費算入することもできます。

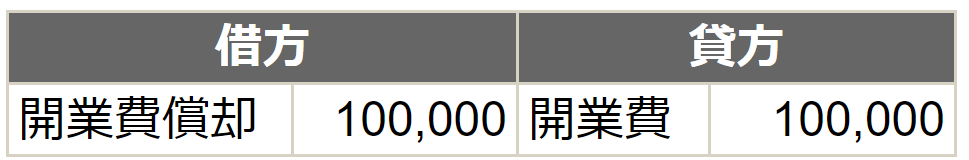

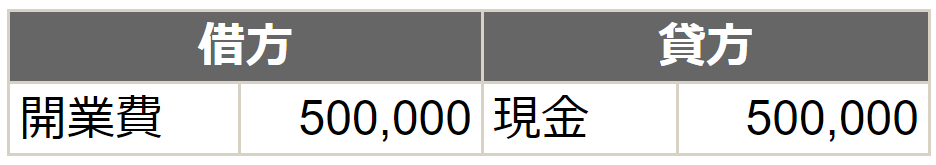

均等償却と任意償却の仕訳例は、以下のようになります。

■開業費50万円を5年間で均等償却する場合

■開業費50万円を任意償却する場合

参考:国税庁「操延支援の範囲について」

開業費の決算書への表示方法

開業費は原則支出時に「営業外費用」として処理しますが、繰延資産として計上することも可能です。

繰延資産として償却する場合は、貸借対照表にある「資産の部」の「繰延資産」に計上するようにしましょう。

起業に必要な準備や計画など、プロの視点からアドバイスします! まずは当社サービスの事業について、詳細はこちらからご確認ください!

開業費として認められる費用は?

開業費として認められる費用は個人事業主と法人で異なるため、あらかじめ確認しておくことが望ましいです。

ここでは個人と法人別に開業費として認められる範囲を紹介していきます。

個人事業主の場合

個人事業主は、開業準備のために支払ったすべての費用を開業費として処理できます。

一例として主に以下の費用があげられますが、法人よりも開業費として扱えるものが多いのが重要なポイントです。

- 開業に関するセミナー参加費

- 広告宣伝費

- 市場調査に関する旅費・ガソリン代

- 開業のための借入で発生する利子

- 家賃・水道光熱費(自宅を仕事場とする場合のみ)

- 名刺・印鑑作成費

- 接待費

- 通信費など

法人の場合

法人の開業費は、法人を設立してから営業を開始するまでに支払った費用を指します。

個人事業主は開業に関わる費用がすべて開業費になるのに対して、法人は開業のための特別な支出を開業費として扱います。

一例としては、主に以下の費用が開業費としてあげられます。

- 営業開始に向けた研修費

- 広告宣伝費

- 市場調査費

- 開業のために必要な許認可取得費

- 名刺・印鑑作成費など

開業費として認められない費用は?

開業費として認められる範囲は個人と法人で大きな違いがある一方で、開業費として認められない範囲は両者に大きな違いはありません。

ここでは個人と法人別に開業費として認められない範囲を解説していきます。

起業に必要な準備や計画など、プロの視点からアドバイスします! まずは当社サービスの事業について、詳細はこちらからご確認ください!

個人事業主の場合

個人の場合、主に以下の費用は開業費として計上できません。

- 10万以上のもの

- 商品の仕入代金

- 敷金・礼金など

開業に必要なものであったとしても、10万円以上するものは固定資産に分類されるため、開業費として認められません。

また開業前の仕入代金は開業費になりそうですが、売上原価となるため、開業費として扱うことはできません。

法人の場合

法人の場合、主に以下の費用は開業費として計上できません。

- テナント料や光熱費

- 10万以上のもの

- 商品の仕入代金

- 敷金・礼金など

法人の場合、事業所のテナント料や光熱費などの経常的な費用は開業費として認められていません。

開業費への計上はいつまでさかのぼれるの?

開業費をいつまでさかのぼって計上できるのか気になっている方も多いのではないでしょうか。

税法上では期間の制限が定められていないため、理論上は数年前の支出でも開業費として扱うことができます。

ただし、これはあくまでも理論上の話であり、数年前の支出では開業との関連性が薄くなってしまい、証明することができなければ開業費として認められません。

一般的な目安としては、開業日の半年前から1年前の費用を開業費とすることが妥当とされています。

また開業費として計上する場合は開業に必要な費用であることを証明するものが必要になるので、レシートや領収書はきちんと保管しておきましょう。

起業に必要な準備や計画など、プロの視点からアドバイスします! まずは当社サービスの事業について、詳細はこちらからご確認ください!

開業費の帳簿のつけ方・仕訳方法

初めて開業する場合、開業費をどのように帳簿につければ良いのか分からない方も多いのではないでしょうか。

ここでは開業費の帳簿のつけ方・仕分け方法を紹介していきます。

開業費となる支出の計上

事業を始める前の支出は「開業費」として計上します。

たとえば、開業準備で広告費3万円を支払った場合の仕訳は「開業費/現金 30,000円」となり、勘定科目は「開業費(繰延資産)」です。

個人資産から支出した場合は、「元入金(もといれきん)」として帳簿に記載します。これは事業主が事業に投じた私財を表す勘定科目です。

勘定科目を正しく使い分けることで事業と私生活の区別が明確になります。

帳簿には日付・内容・金額・支払先を正確に記録し、領収書も必ず保管しましょう。

開業日に行う計上

開業日の計上では、それまでの開業準備にかかった支出をすべて帳簿に記載します。

開業費の基準日は、税務署に提出した開業届の日付です。領収書や記録をもとに支出を集計し、正確に仕訳します。

開業前と開業後の支出を分けて管理することで、開業費と運転資金の区別が明確になり、資金管理がしやすくなります。

決算・確定申告の時に行う計上

開業費は「繰延資産」として扱われ、決算や確定申告の際に経費計上が可能です。主な償却方法は次の2つです。

【一括償却】

例:開業費30万円 → その年に全額を「開業費償却」として経費処理

開業年度にまとめて経費化する方法です。

【任意償却】

例:開業費30万円 → 年6万円ずつ5年間で償却

数年に分けて自由な金額で償却できます。法定償却期間はありませんが、5年程度で償却するのが一般的です。

任意償却は、利益に応じて償却額を調整できるため、節税にも有効です。

開業費で節税する3つの方法

開業費のことを理解してきちんと計上すれば節税が期待できます。

ここでは、開業費の処理について気を付けたいポイントをご紹介します。

①開業前の費用も開業費として償却

開業までに発生した費用は開業費として、しっかり把握して漏れなく計上するようにしましょう。

開業に関連した費用であれば何年も前のものでも開業費として扱えますが、あまりにも前のものは税務署から指摘される可能性があります。

何年も前のものを開業費として扱う場合は、証拠となるものを残して説明できるようにしておきましょう。

②費用のレシートや領収書は保管

開業するために支払った費用のレシートや領収書は、必ず保管しておくようにましょう。

レシートや領収書がないと開業するために支払ったことが証明できず、開業費として認められない可能性が高いです。

慶弔費用など、レシートや領収書が発行されないものは出金伝票として残しておくことをおすすめします。

③正確に記帳を行う

開業費の合計が10万円以上の場合と10万円未満の場合とでは記帳方法が変わるので、注意が必要です。

10万円未満の場合は仕訳帳への記入で問題ありませんが、10万円以上の場合は仕訳帳のほかに減価償却資産台帳への記入も必須になります。

もし開業費の修正が必要な場合、10万円未満の費用は仕訳帳・減価償却資産台帳の両方を修正しなければなりません。

未経験から年間経常利益4,000万円以上のクライアントも!

GLUG(グラッグ)では障害福祉・飲食の領域で開業から経営改善をトータルで支援しています。段階に応じたサポートをご提供し、支援実績は1,000社以上。 無料にて今までの実績や収支シミュレーション、店舗の見学をおこなっておりますのでお気軽にご相談ください。

\検討中でもOK!/

無料プロに相談する\福祉ビジネスが安定する仕組みを公開/

無料高収益の仕組みを確認する今すぐ疑問を解決したい方はこちら

03-6441-3820

[受付時間] 平日10:00-19:00

開業費に関するよくある質問

開業費が10万円以上の場合はどうなる?

開業費が10万円以上の場合は、繰延資産として計上し、減価償却の対象とすることができます。確定申告では「開業費償却」として経費に計上します。

なお、1点で10万円を超える備品は「固定資産」として扱われ、別途、固定資産の減価償却を行う必要があります。

開業費に家賃や交通費は入れてもいいの?

法人の場合、開業前から発生しているテナント賃料は、継続的な支出とみなされるため、開業費には含められません。

一方、個人事業主では「営業開始日=開業日」とされるため、開業前に発生した家賃を開業費に計上することが可能です。

事業専用の物件であれば全額を開業費に含められますが、自宅兼事業所の場合は、事業用に使用している割合のみを「家事按分」で算出し、開業費に計上します。一般的には家賃の3〜4割が目安です。

また、開業準備に伴う打ち合わせやセミナー参加などの交通費は、法人・個人を問わず開業費として認められます。

まとめ

開業費は操延資産として償却することで大きな節税効果を期待できるため、運転資金を少しでも増やしたい方は開業費への理解を深めましょう。

開業費として認められるものかどうかを細かく把握するのは難しいと思いますので、判断が難しい場合は税理士に確認してください。

開業費がどういうものか理解しておけば、きっと事業を円滑にスタートさせられるでしょう。

起業は必ずしも成功するとは限りませんが、最初から安定した経営を行いたい場合はフランチャイズやコンサルティングを利用しての起業も検討しましょう。

フランチャイズは本部が経営ノウハウの提供や集客サポートをおこなっているほか、ネームバリューが高い本部であれば開業したばかりでも安定した集客を期待できます。

なお、GLUGでは福祉・飲食の領域に特化して開業から運営までトータルでサポートしています。