資本金は事業の初期費用や運転資金としてだけでなく、企業体力を図るうえでの1つの目安となるため、資本金の額は十分に考えて決める必要があります。

しかし初めての起業であれば特にどのように資本金を決めれば良いのかわからずに困っている方もいるでしょう。

今回は資本金の概要や平均額、資本金の額を決める基準、増資と減資のメリット・デメリットなどを詳しく解説していきます。

未経験から年間経常利益4,000万円以上のクライアントも!

GLUG(グラッグ)では障害福祉・飲食の領域で開業から経営改善をトータルで支援しています。段階に応じたサポートをご提供し、支援実績は1,000社以上。 無料にて今までの実績や収支シミュレーション、店舗の見学をおこなっておりますのでお気軽にご相談ください。

\検討中でもOK!/

無料プロに相談する\福祉ビジネスが安定する仕組みを公開/

無料高収益の仕組みを確認する今すぐ疑問を解決したい方はこちら

03-6441-3820

[受付時間] 平日10:00-19:00

資本金とは?目的や役割

資本金とは、会社を設立する際に出資者が提供した資金の合計額のことで、事業をおこなうための元手となる資金です。

資本金は企業体力や事業の規模を示す1つの指標にもなり、資本金の額に比例して取引先や資金調達先、顧客からの信頼が高まる傾向にあります。

日本の企業の場合、会社法では資本金1円から設立できますが、最も多いのは300万〜500万円です。

事業を運営するのに必要な資金

資本金は、事業を始めるための初期費用や起業後の毎月のランニングコストなどに充てられます。

事業は軌道に乗るまで時間がかかるので、資本金の額は事業開始後も資金不足に陥らない初期費用+3ヶ月から6ヶ月分を確保するのが一般的です。

資本金は、会社の安定した経営を支える基盤として非常に重要な役割を果たします。

会社の信用度や規模を表す

資本金だけでは評価することができないものの、それでも資本金は企業体力・会社の信頼性・事業規模・成長性を判断する際の目安の1つになります。

資本金と企業体力は比例している傾向にあり、資本金が大きければ安定した経営をおこなっている企業だと取引先や資金調達先、顧客から信頼を得られやすくなります。

信頼性が高いことで金融機関などの資金調達先も「返済能力が高い」「成長が期待できる」と判断してもらえることで、資金提供を受けやすくなります。

許認可を受ける基準になる

会社が所轄官庁や関連機関から許認可を受ける際の基準として、一定以上の資本金が定められている場合があります。

例えば貨物利用運送業は300万円以上、一般建設業は500万円以上、労働者派遣業は2,000万円以上×事業所数など、一部の業種では明確に必要な資本金が定められています。

もちろん必要な資本金を確保できなければ許認可が下りないため、会社自体は設立できたとしても該当する事業を始めることができません。

起業に必要な準備や計画など、プロの視点からアドバイスします! まずは当社サービスの事業について、詳細はこちらからご確認ください!

資本金の平均額は?300万~500万円が最多

会社法では資本金1円でも起業できますが、目安として企業の資本金の平均額を知りたい方も中にはいるのではないでしょうか。

ここでは企業における資本金の平均額を解説していきます。

業種別の資本金割合

国税庁の調査によれば業種別の資本金の割合は、以下の通りです。

| 業種 | 1,000万円以下 | 1,000万円超 1億円以下 | 1,000万円超 10億円以下 | 10億円超 | ||||

| 法人数 | 割合 (%) | 法人数 | 割合 (%) | 法人数 | 割合 (%) | 法人数 | 割合 (%) | |

| 農林水産業 | 32,716 | 1.3 | 3,279 | 0.9 | 82 | 0.6 | 7 | 0.1 |

| 鉱業 | 2,104 | 0.1 | 1,007 | 0.3 | 27 | 0.2 | 48 | 0.8 |

| 建設業 | 392,691 | 15.8 | 65,067 | 18.3 | 630 | 4.3 | 247 | 4.0 |

| 繊維工業 | 7,358 | 0.3 | 1,794 | 0.5 | 58 | 0.4 | 37 | 0.6 |

| 化学工業 | 22,063 | 0.9 | 8,394 | 2.4 | 829 | 5.7 | 503 | 8.2 |

| 鉄鋼金属工業 | 38,303 | 1.5 | 8,282 | 2.3 | 486 | 3.3 | 203 | 3.3 |

| 機械工業 | 58,002 | 2.3 | 14,729 | 4.1 | 1,221 | 8.4 | 727 | 11.9 |

| 食料品製造業 | 34,545 | 1.4 | 7,528 | 2.1 | 346 | 2.4 | 155 | 2.5 |

| 出版印刷業 | 24,096 | 1.0 | 4,523 | 1.3 | 149 | 1.0 | 37 | 0.6 |

| その他の製造業 | 69,585 | 2.8 | 11,488 | 3.2 | 499 | 3.4 | 208 | 3.4 |

| 卸売業 | 188,472 | 7.6 | 43,319 | 12.2 | 1,956 | 13.5 | 545 | 8.9 |

| 小売業 | 288,945 | 11.6 | 24,083 | 6.8 | 569 | 3.9 | 233 | 3.8 |

| 料理飲食旅館業 | 123,995 | 5.0 | 8,919 | 2.5 | 138 | 0.9 | 89 | 1.5 |

| 金融保険業 | 43,676 | 1.8 | 5,436 | 1.5 | 1,075 | 7.4 | 1,318 | 21.6 |

| 不動産業 | 320,429 | 12.9 | 36,094 | 10.1 | 967 | 6.7 | 281 | 4.6 |

| 運輸通信公益事業 | 73,316 | 2.9 | 22,673 | 6.4 | 1,201 | 8.3 | 575 | 9.4 |

| サービス業 | 766,982 | 30.8 | 89,844 | 25.2 | 4,304 | 29.6 | 899 | 14.7 |

出典:国税庁「概要」

サービス業・建設業・不動産業は資本金1,000万円以下が多く、金融保険業や機械工業は資本金10億円超の割合が比較的高い傾向にあります。

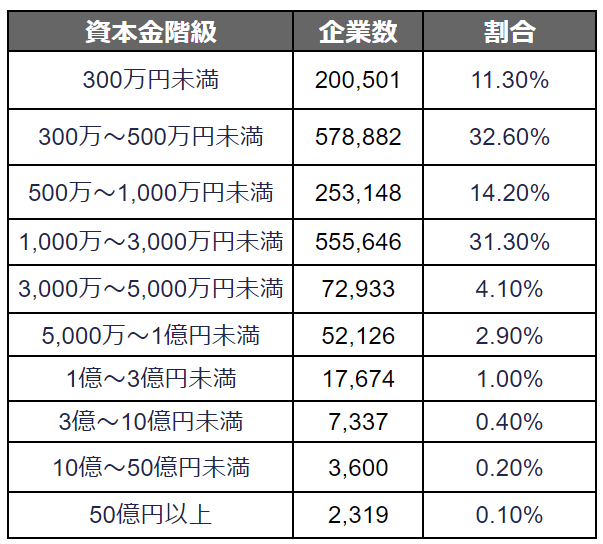

最も多いのは「300万〜500万円」

総務省・経済産業省の「令和3年経済センサス-活動調査 速報集計 企業等に関する集計」によると、資本金で最も多いのは300万〜500万円未満です。

飲食業や建設業、製造業など設備導入費や毎月のランニングコストが比較的多く発生する業種は、資本金が高くなる傾向にあります。

それぞれの資本金階級の割合は、以下の通りです。

※2021年時点

参考:総務省・経済産業省「令和3年経済センサス-活動調査 速報集計 企業等に関する集計」

資本金を決めるポイントとは?

会社法では資本金1円以上からと定められているものの、かえって資本金を決める際の基準がわからないのではないでしょうか。

資本金を決める基準は、主に以下の4つです。

- 初期費用と運転資金を計算する

- 納税・免税の影響を考える

- 許認可を受ける条件を確認する

- 融資や補助金の条件を確認する

それぞれ解説していきます。

起業に必要な準備や計画など、プロの視点からアドバイスします! まずは当社サービスの事業について、詳細はこちらからご確認ください!

1. 会社設立時の初期費用と運転資金の見積もり方

資本金の額を決める際には、まずは起業するために必要な初期費用と予想される運転資金を正確に計算することが重要です。

初期費用には、事業を開始するために必要な設備投資、オフィスや店舗などの物件取得費、備品購入費、広告宣伝費などが含まれます。

運転資金は、人件費、仕入れ費用、光熱費、テナント料、通信費などの経常費用が含まれます。

これらの初期費用と運転資金を合計した金額が、最低限必要な資本金の目安となり、一般的に初期費用+3ヶ月分から6ヶ月分の資本金を用意しておくことが望ましいです。

必要最低限の資本金を見誤っていた場合は、事業開始直後から資金繰りが厳しくなるほか、ちょっとしたトラブルでも致命傷になってしまうおそれがあります。

2. 納税・免税の影響を考える

資本金は事業開始後に納める消費税、法人住民税、法人税にも影響するので、しっかり把握しておきましょう。

消費税

1,000万円以下の資本金で設立された会社は、最大2期まで消費税の納税義務が免除されます。

ただし、1期目の前半6ヶ月の売上と役員報酬を含む人件費が1,000万円を超えた場合、2期目は消費税の課税対象になります。

資本金が1,000万円を超える場合は、1期目から消費税の納税義務が発生します。

法人住民税

法人住民税は地方自治体に納める税金のことであり、法人税割もしくは均等割のどちらかで法人住民税を計算します。

法人税割は法人税に基づいて、以下いずれかの該当するパターンで計算する方法で、利益が多い企業ほど納める税金も高くなるという特徴があります。

【都道府県の場合】

法人税 × 1.0% = 法人住民税

【市町村の場合】

法人税 × 6.0% = 法人住民税

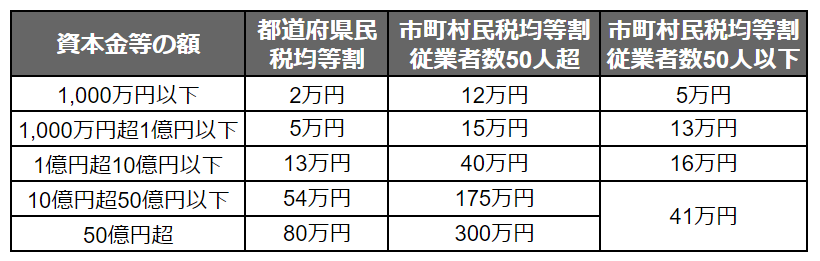

均等割は資本金や従業員数に応じて納める税金を計算する方法で、赤字の場合でも納める税金が変動することはありません。

均等割の区分は、以下の通りです。

出典:総務省「法人住民税」

法人税

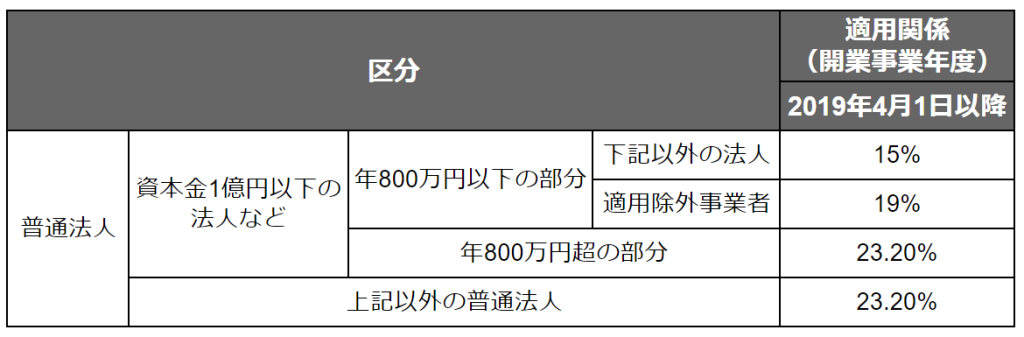

法人税は、法人が事業活動で得た所得に対して課される国税であり、その税率は法人の規模や所得額によって異なります。

資本金1億円以下で年間所得800万円超の場合、所得800万円を超えた部分は税率23.2%で800万円以下の部分は税率15%になります。

年間所得800万円以下の場合は税率15%、資本金1億円超の場合は税率23.2%と法人税が一定になります。

▼法人税の税率

参考:国税庁「No.5759 法人税の税率」

資本金1億円超の場合は法人税23.2%と一定になるほか、外形標準課税という税金も課税されるため、節税目的で資本金1億円以下におさえる企業も多い傾向にあります。

3. 許認可を受ける条件を確認する

建設業、運送業、旅行業、労働者派遣業などは許認可の条件の1つとして一定以上の資本金が定められています。

例えば建設業は500万円以上の資本金が必要要件となりますが、必要要件である資本金を確保することができなければ、許認可が下りないため、事業を開始することができません。

会社設立後に許認可が下りなければ大きな損失となるため、許認可が必要な事業は会社を設立する前から必要要件を把握しておきましょう。

4. 融資や補助金の条件を確認する

金融機関などから融資を受ける場合、資本金の額が融資の必要要件として設けられている場合がありますが、資本金が達していない場合は融資を申し込むことができません。

また必要要件に一定以上の資本金が設けられていない場合でも、資本金が少ない場合は「企業体力に問題があるのでは?」「貸し倒れリスクが高い」と判断・融資が承認されづらくなります。

特に新規で会社を設立する場合は過去の経営実績がないので、資本金が重要な判断材料となりますが、資本金が少なければ融資の審査に通りづらいのが現状です。

融資される金額は自己資金に基づいて決定されており、一般的に自己資金の2,3倍が実際に融資される金額となります。

例えば最大3,000万円の融資を提供する金融機関の場合でも、自己資金100万円の場合では融資額300万円の融資しか下りないと考えられます。希望額の3分の1程度の自己資金を準備しておくと安心だといえるでしょう。

また補助金や助成金にも受給要件として一定以上の資本金が求められている場合があり、達していなければ申請できないため、事前に制度の条件を調べておきましょう。

創業時に活用できる補助金には、ものづくり・商業・サービス生産性向上促進補助金(通称:ものづくり補助金)やIT導入補助金などがあります。

今回は簡易的な説明となりましたが、さらに詳しく補助金の種類を知りたい方は以下の記事をご覧ください。

【2024年最新版】起業時に活用できる助成金・補助金とは?注意点や条件、支給額を徹底解説

起業に必要な準備や計画など、プロの視点からアドバイスします! まずは当社サービスの事業について、詳細はこちらからご確認ください!

設立後に資本金額を変えたい場合は?

資本金を増やすことを増資、減らすことを減資といい、経営状態や経営戦略に応じて増資や減資をおこないます。

ここでは増資と減資の主なメリット・デメリットを紹介していきます。

増資したい場合

メリット

企業体力が向上することで取引先や金融機関からの信頼が増すため、大口の取引や資金調達が成功しやすくなります。

経営基盤も強化され、事業拡大や新規事業開発のための投資がしやすくなるほか、企業の市場価値が上がる場合もあります。

デメリット

新株発行によって増資した場合、一株あたりの利益や議決権の比率が低下することで既存株主に不利益をもたらしてしまうおそれがあります。

また増資は株主総会の特別決議が必要になるほか、急激な増資によって税金の優遇措置対象外になると税負担が増える点もデメリットと考えられます。

減資したい場合

メリット

赤字によって欠損金がたまっている場合、資金調達が不利になってしまいますが、減資をおこなうことによって欠損金も減らせるため、資金調達がしやすくなります。

また減資によって資本金を1億円以下にすれば、税金の優遇措置を受けられるようになるため、企業の再建を図る場合に活用されています。

その他にも既存株主との関係性を考慮して配当を支払いたい際に、利益が出ていない場合でも減資をすれば余剰金を出せるため、配当をおこなえます。

デメリット

減資をすることによって経営再建を図れるものの、減資だけでは企業体力も低下してしまい、取引先や金融機関からの信頼が損なわれるおそれがあります。

100%減資を除き、減資によって株価に影響が出ることはほとんどありませんが、経営難など減資に至るまでの背景が原因で株価に影響が出るケースもあります。

増資・減資のどちらか一方だけでなく、両方を組み合わせることで企業体力向上を目指す戦略もあります。

資本準備金との違いとは?

会社設立時に出資者から提供してもらった資金のうち、資本金として計上せず万が一の時に備えて準備しておく資金を「資本準備金」と呼びます。

ここでは資本準備金の概要を解説していきます。

起業に必要な準備や計画など、プロの視点からアドバイスします! まずは当社サービスの事業について、詳細はこちらからご確認ください!

資本準備金の額は限度がある

資本準備金として計上できるのは資本金の1/2を超えない金額と決まっており、例えば資本金1,000万円の場合、資本準備金として計上できるのは最大500万円までです。

また会社法によって資本金として計上しなかった金銭は、すべて資本準備金として計上しなければならないと定められています。

登記簿謄本への記載が必須となる資本金と違い、資本準備金は登記簿謄本に記載する必要がありませんが、決算書には記載されるため信頼を得ることができます。

資本準備金の額次第で税負担を抑えられる

前述しましたが、資本金が1,000万円を超える場合は1期目から消費税の納税義務が発生します。

そのような場合、一部を資本準備金として計上することで資本金を1,000万円以下にすれば消費税の納税義務が免除されます。

法人住民税も資本金が1,000万円を超えるかどうかで税負担が変わるので、資本準備金を活用することで節税をおこなえます。

未経験から年間経常利益4,000万円以上のクライアントも!

GLUG(グラッグ)では障害福祉・飲食の領域で開業から経営改善をトータルで支援しています。段階に応じたサポートをご提供し、支援実績は1,000社以上。 無料にて今までの実績や収支シミュレーション、店舗の見学をおこなっておりますのでお気軽にご相談ください。

\検討中でもOK!/

無料プロに相談する\福祉ビジネスが安定する仕組みを公開/

無料高収益の仕組みを確認する今すぐ疑問を解決したい方はこちら

03-6441-3820

[受付時間] 平日10:00-19:00

資本金の平均額に関するよくある質問

資本金100万円は少ない?

資本金100万円でも問題ないのは、以下の条件をすべて満たす場合に限られます。ただし、一般的には少ないといえます。

- 小規模なビジネスで初期投資やランニングコストが100万円以内

- コネなどによって起業直後から一定の売上を見込める

資本金は事業運営のための資金であり、想定外のリスクに備えて、できるだけ余裕を持つことが重要です。

特に融資の見込みがなく、売上の目途も立たない場合、自己資金100万円ではリスクが高いため、最低でも初期投資分と3ヶ月分のランニングコストを確保するのが望ましいでしょう。

大企業の資本金の平均額はいくらですか?

大企業の資本金は業種や経営の状況によって大きく変わるものの、会社法では「最終事業年度の資本金5億円以上」が大会社だと定義されています。

ただし、節税を目的として意図的に資本金を1億円以下に抑え、法律上は中小企業扱いを受けている大企業も少なくありません。

業種別の資本金の平均額は?

同じ業種でも規模や節税への意識、経営方針などによって資本金は大きく変わるため、業種別の平均額は現時点では集計されていません。

資本金の割合の場合、前述した国税庁の調査ではサービス業・建設業・不動産業は資本金1,000万円以下が多く、金融保険業や機械工業は資本金10億円超の企業が多い傾向にあります。

まとめ

必要な資本金が決まっている業界を除き、現在の会社法では資本金1円以上であれば起業できます。

確保するべき資本金で悩んでいる方もいますが、初期費用+3ヶ月から6ヶ月分の運転資金を目安として余裕をもった資本金を用意しておくようにすると良いでしょう。

資本金が一定以上に達すると税負担も重くなってしまうため、適切な資本金を設定したい場合は税理士に相談することが望ましいです。

初めての起業や異業種参入を目指している方は、フランチャイズへの加盟による起業も検討しましょう。

フランチャイズは本部が経営ノウハウの提供や営業戦略の提案などのサポートをおこなっているほか、本部のネームバリューが高ければ起業したばかりでも安定した集客を期待できます。

またフランチャイズであれば本部が資本金など経営の相談にも応じてくれるため、積極的に頼るようにすると良いでしょう。

なお、GLUGでは福祉・飲食の領域に特化して開業から運営までトータルでサポートしています。